Já, lífeyrisgreiðslur eru skattskyldar með sama hætti og almennar launatekjur. Þú þarft því að gera ráð fyrir að greiða skatt af þeim tekjum sem þú færð frá sjóðnum eftir því skattþrepi sem þú ert í.

Á vef Skattsins er reiknivél sem áætlar skattgreiðslur af tekjum sem gott er að skoða.

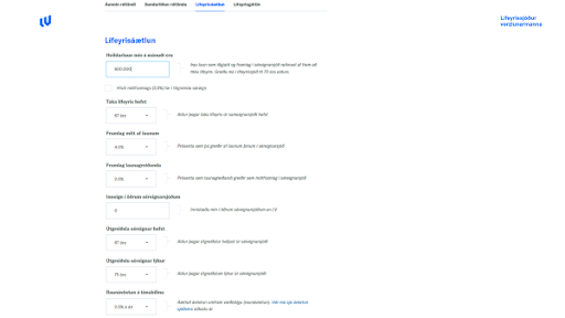

Sjóðurinn sér um að skila staðgreiðslu af lífeyrisgreiðslum til skattayfirvalda. Skattkort eru rafræn og nauðsynlegt er að láta vita hversu hátt hlutfall af skattkorti þú vilt nýta hjá sjóðnum.

Persónuafsláttur

Skattkort lækkar skattinn því það veitir rétt til persónuafsláttar á staðgreiðsluári. Eigi lífeyrisþegi ónýttan persónuafslátt er mikilvægt að láta sjóðinn vita.

Lífeyrisþegar geta nýtt allt að 100% af ónýttu skattkorti maka til skattalækkunar.

Við fráfall maka geta lífeyrisþegar nýtt skattkort makans í 9 mánuði frá og með andlátsmánuði.